LA ESTRATEGIA DE INVERSIÓN

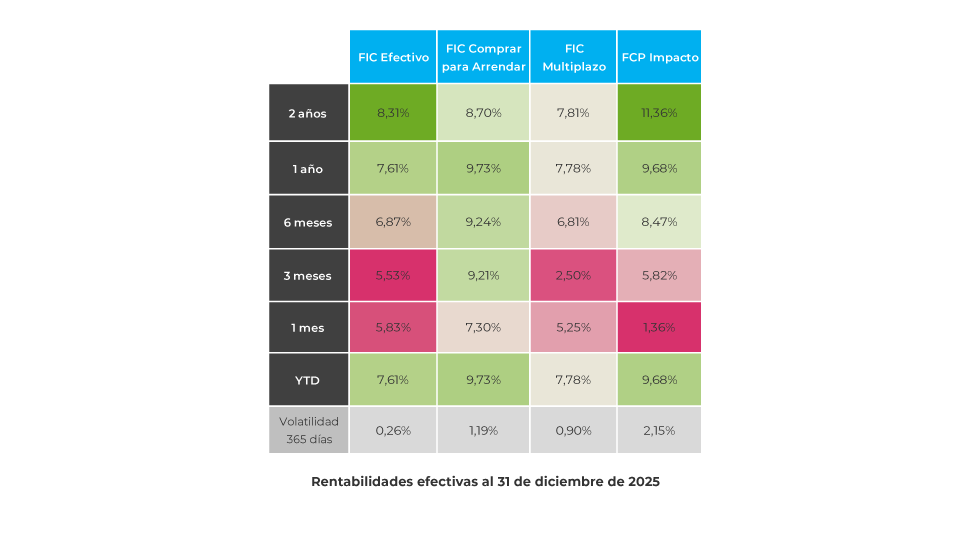

El mes de diciembre dejó un balance positivo en los vehículos con inversiones en renta fija. El FIC Efectivo alcanzó un retorno mensual de 5.83% E.A y el FIC Multiplazo tuvo una rentabilidad de 5.25% EA. Por su parte, el FIC Comprar Para Arrendar obtuvo un retorno del 7.3% E.A.

*Los datos de rentabilidades corresponden al horizonte de inversión de 31 días observados en el mes de diciembre en el tipo de participación con comisión plena.

CONTEXTO ECONÓMICO

En diciembre la Fed recortó la tasa, pero comunicó un mensaje más restrictivo, reforzando la idea de que los próximos movimientos dependerán de inflación y empleo y que el margen para seguir bajando es limitado. Sus proyecciones apuntaron a una economía más resiliente y a un ciclo de recortes más gradual, con marcada divergencia interna. Los datos publicados mostraron señales mixtas: moderación del mercado laboral y una inflación que cedió, aunque con ruido estadístico, junto con un crecimiento más fuerte de lo previsto apoyado por el consumo. En Europa, el Banco de Inglaterra avanzó con recortes graduales, mientras el BCE sostuvo su postura en un contexto de mayor resistencia económica y debate sobre riesgos. En Asia, el Banco de Japón continuó normalizando con subida de tasas, con impacto en el yen. En mercados, cayeron el dólar y los rendimientos a lo largo del año, mientras las acciones cerraron con balances positivos pese a un diciembre más débil.

En Colombia, la inflación sorprendió a la baja, pero la desinflación se frenó y persisten presiones hacia 2026. La actividad económica mostró recuperación moderada, liderada por servicios. En este contexto, el Banco de la República mantuvo la tasa y una postura restrictiva ante expectativas inflacionarias elevadas, demanda impulsada por política fiscal y mayores riesgos internos. El fuerte aumento del salario mínimo amplificó temores sobre inflación, empleo e informalidad. El hundimiento de la ley de financiamiento y la emergencia económica añadieron incertidumbre fiscal. Los activos cerraron 2025 mixtos: alza de tasas en TES y rebaja de calificación, peso fortalecido en el año, y bolsa en máximos por valuaciones, dividendos y resultados corporativos.

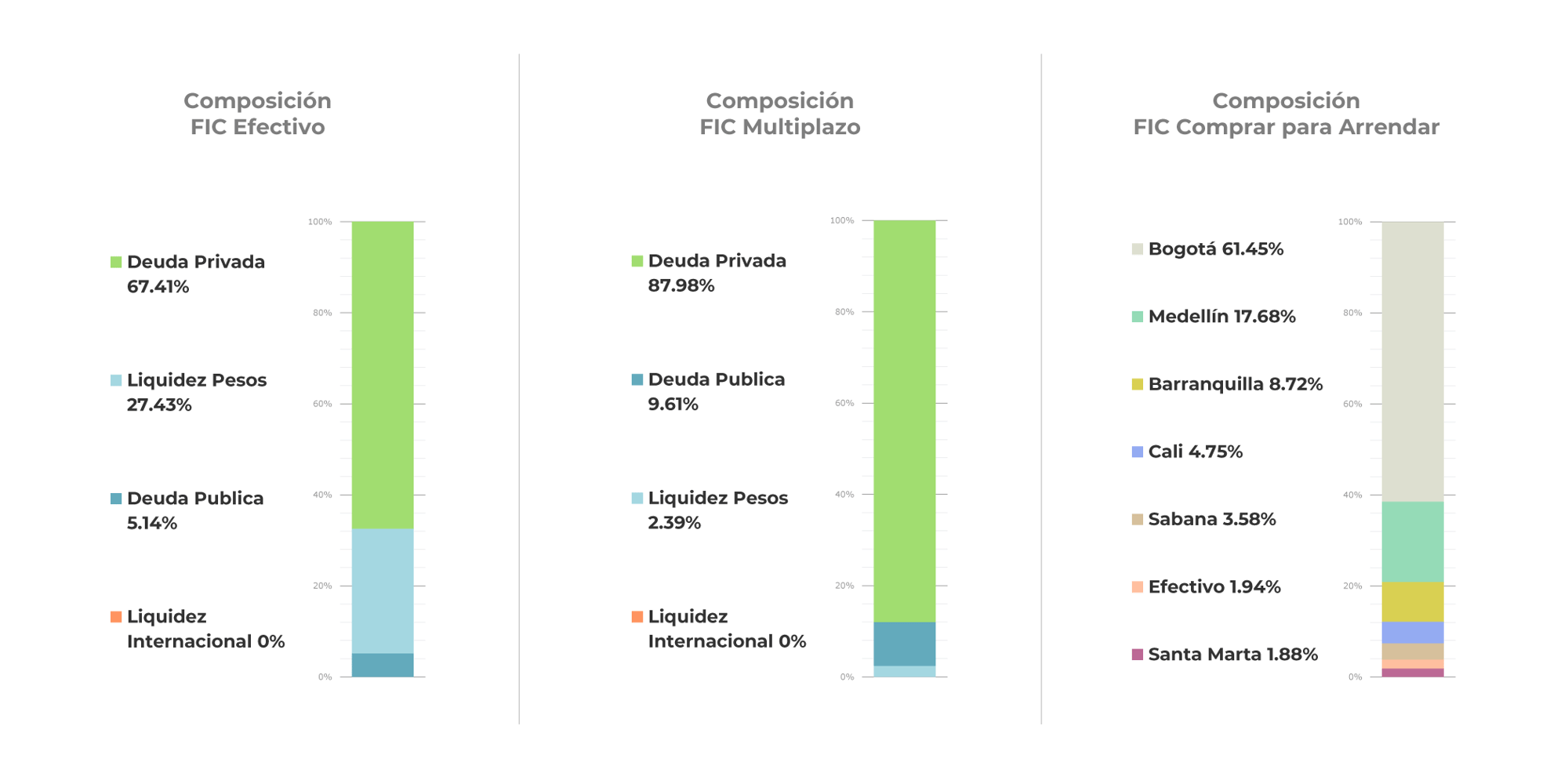

FIC EFECTIVO

ESTRATEGIA

En diciembre, la estrategia del portafolio se centró en aumentar la exposición a títulos indexados, la caja y disminuir duración. Se mantuvo un balance entre instrumentos atados al IBR y al IPC, con el objetivo de mitigar los riesgos derivados de un posible repunte inflacionario y de las expectativas sobre la tasa de política monetaria para el 2026.

¿CUÁL FUE SU DESEMPEÑO?

El FIC Efectivo se consolida como una alternativa robusta gracias a su enfoque defensivo, invirtiendo en activos de alta calidad. Esta estrategia ha sido clave para mitigar los riesgos derivados de un mercado con constantes revisiones en las perspectivas de inflación y tipos de interés. Este posicionamiento defensivo es clave en la coyuntura actual, donde las presiones de liquidez en el sector bancario han impulsado al alza las tasas de captación (especialmente en Tasa Fija), generando tensiones en el mercado secundario.

*Fuente: Sistema de Categorización de Fondos de Inversión Colectiva de Colombia.

FIC MULTIPLAZO

ESTRATEGIA

En diciembre, la estrategia del portafolio se centró en aumentar la exposición a títulos indexados de mediano plazo. Se mantuvo un balance entre instrumentos atados al IBR y al IPC, con el objetivo de mitigar los riesgos derivados de un posible repunte inflacionario y de las expectativas sobre la tasa de política monetaria para el 2026.

¿CUÁL FUE SU DESEMPEÑO?

La economía colombiana atraviesa un periodo de crecimiento moderado, apoyado principalmente en el consumo de los hogares, mientras que la inversión privada sigue débil en medio de la incertidumbre fiscal y regulatoria; la inflación continúa descendiendo, aunque aún se mantiene por encima de la meta del Banco de la República. Este entorno de riesgo, junto con la ejecución de estrategias de crédito público, generó un desplazamiento al alza de las curvas de TES al cierre del año. Como resultado, el mercado de renta fija registró desvalorizaciones importantes, reflejando la sensibilidad de los inversionistas ante el deterioro fiscal.

*Fuente: Sistema de Categorización de Fondos de Inversión Colectiva de Colombia.

FIC INMOBILIARIO CPA

ESTRATEGIA

• Bodegas y Centros de Distribución Logística (preferiblemente automatizados)

• Otras inversiones inmobiliarias (que puedan contener inversión o usos en temas como: cambio demográfico, activos contra cíclicos, sector salud y/o datacenters)

• Oficinas corporativas (enfocada en ubicaciones Premium dirigida a multinacionales)

• Comercio (en sectores supermercados, farmacias, tecnología y última milla)

¿CUÁL FUE SU DESEMPEÑO?

El portafolio presentó una rentabilidad mensual en el mes de diciembre de 2025 de 8.9% E.A. y 12 meses de 11.38% E.A. (con la metodología basada en NaV, avalúos comerciales realizados por entidades independientes certificadas internacionalmente y flujos de renta). Los

rubros que mayor rentabilidad aportaron a FICI Sk CPA durante el mes fue los flujos de arrendamientos (91%), valoración por UVR (7.8%) y las cuentas de ahorro aportaron el 0.8%. Para los inversionistas que valoran su inversión en el FICI Sk CPA a precios de mercado, al cierre del mes la Participación del Fondo tuvo un valor de mercado de $23,008 equivalente a un 84% del valor de NaV.

*Rentabilidad calculada para los Fondos de Inversión Colectiva de Skandia, a corte del último día calendario del mes inmediatamente anterior con base en el valor de unidad diaria del fondo (NAV) que corresponde a información pública, disponible en la página Web de Skandia. Los datos de retornos que se muestran en las tablas y gráficos anteriores corresponden a rentabilidades efectivas anuales, con fecha de corte en el último día calendario del mes inmediatamente anterior a la publicación de este informe.

**Rentabilidad calculada para los Fondos de Inversión Colectiva de la industria, a corte del último día calendario del mes inmediatamente anterior, de la fuente de datos disponibles en el Sistema de Categorización de Fondos de inversión Colectiva de Colombia (SIFIC.) https://sificcolombia.lvaindices.com/estadisticas/, corresponde a la comparación de fondos de renta fija nacional de mediano plazo y fondos de liquidez participación retail, dentro de los cuales se encuentra Skandia Fondo de Inversión Colectiva Multiplazo y Skandia Fondo de Inversión Colectiva Efectivo respectivamente. Las rentabilidades señaladas en este documento no son garantía ni son indicativas de futuros resultados. La inversión efectuada conlleva el riesgo de pérdida, inclusive de la totalidad de la misma.

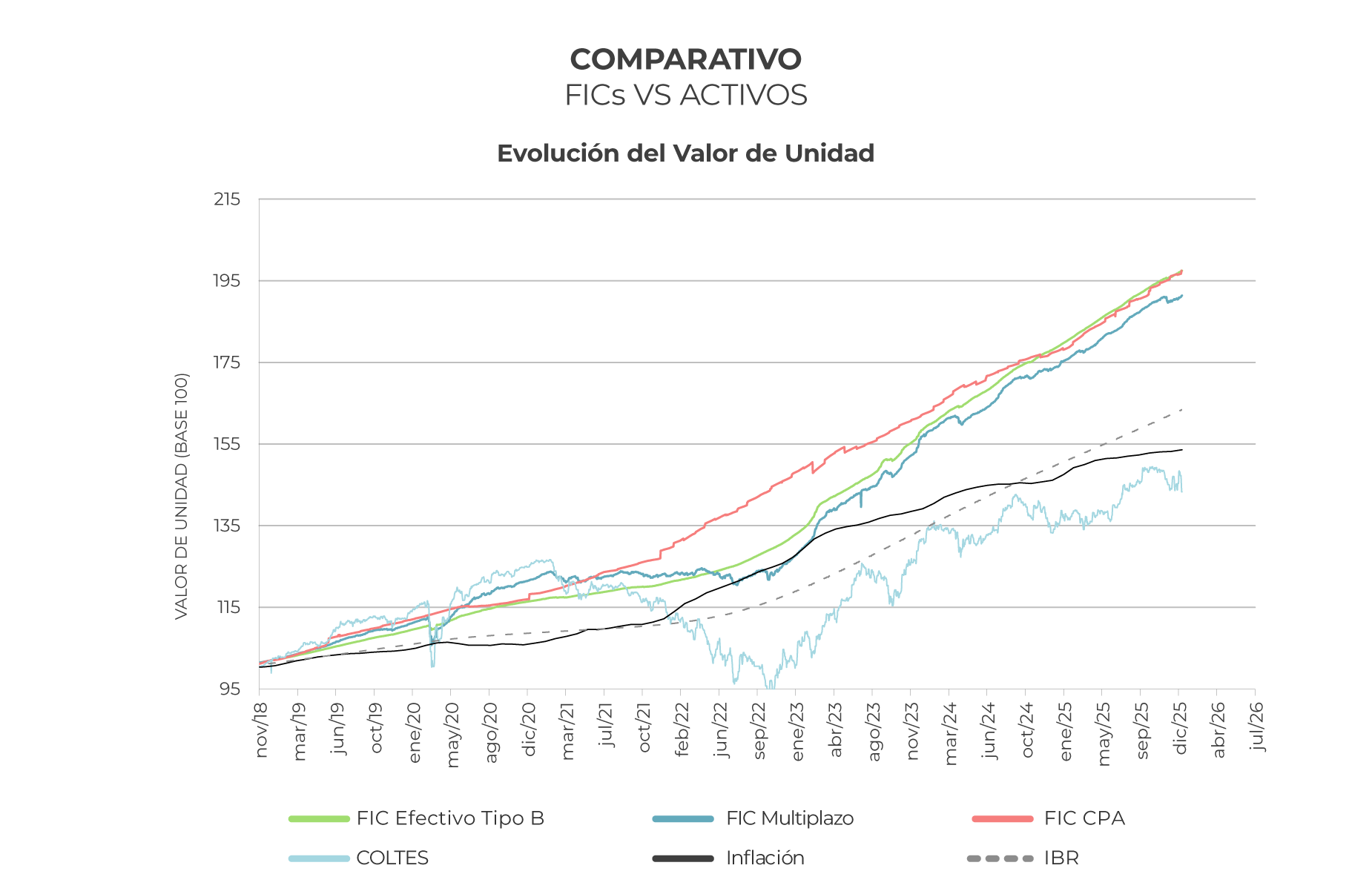

RENTABILIDADES HISTÓRICAS

Esta comunicación se considera una recomendación profesional para realizar inversiones, en los términos del artículo 2.40.1.1.2 del Decreto 2555 de 2010, al reunirse los criterios del numeral 6 del Capítulo IV “Asesoría” del Título II, Parte III de la Circular Básica Jurídica de la Superintendencia Financiera de Colombia.